Swiss Life Kapitalverwaltungsgesellschaft mbH

Frankfurt am Main

2021

Halbjahresbericht zum 30. September 2021

Swiss Life REF (DE) European Living

Inhaltsverzeichnis

An unsere Anleger

Kennzahlen im Überblick

Kennzahlen zum Stichtag 30. September 2021

Veränderungen im Berichtszeitraum

Halbjahresbericht

Tätigkeitsbericht

Anlageziele und Anlagepolitik

Anlagegeschäfte

Wertentwicklung

Hauptanlagerisiken

Portfoliostruktur

Geografische Verteilung der Immobilien (in % der Verkehrswerte)

Verteilung der Immobilien nach Nutzungsarten (in % der Jahresnettosollmiete)

Verteilung der Immobilien nach Größenklassen (in % der Verkehrswerte)

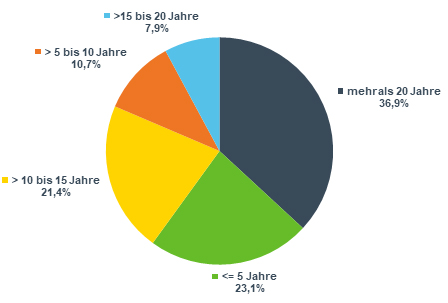

Wirtschaftliche Altersstruktur der Immobilien (in % der Verkehrswerte)

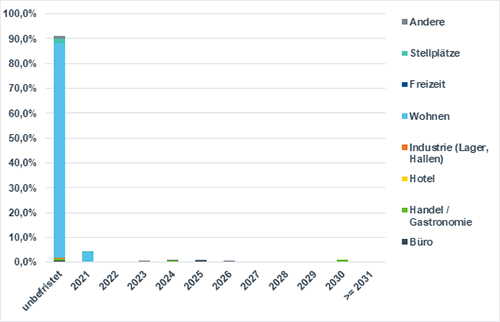

Restlaufzeitenstruktur der Mietverträge (in % der Jahresnettosollmiete)

Entwicklung der Wirtschaft und der Immobilienmärkte

Europäische Volkswirtschaften

Immobilienmarkt Europa

Investmentmarkt

Fokus Wohnen

Kreditportfolio und Restlaufzeitenstruktur der Darlehen

Währungspositionen

Risikoprofil

Wesentliche Änderungen gem. Art. 105 Abs. 1c EU VO Nr. 231/2013 im Berichtszeitraum

Vermögensübersicht zum 30. September 2021

Fortsetzung: Vermögensübersicht zum 30. September 2021

Vermögensaufstellung zum 30. September 2021 Teil I: Immobilienverzeichnis

Direkt gehaltene Immobilien

Über Immobilien-Gesellschaften gehaltene Immobilien

Vermögensaufstellung zum 30. September 2021 Teil I: Gesellschaftsübersicht

Verzeichnis der Käufe und Verkäufe von Immobilien zur Vermögensaufstellung vom 30. September 2021

I. Käufe

Direkt gehaltene Immobilien in Ländern mit Euro-Währung

Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit Euro-Währung

Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit Fremdwährung

Beteiligungen an Immobilien-Gesellschaften in Ländern mit Euro-Währung

Beteiligungen an Immobilien-Gesellschaften in Ländern mit Fremdwährung

II. Verkäufe

Vermögensaufstellung zum 30. September 2021 Teil II: Liquiditätsübersicht

Erläuterung zur Vermögensaufstellung zum 30. September 2021 Teil II: Liquiditätsübersicht

Vermögensaufstellung zum 30. September 2021 Teil III: Sonstige Vermögensgegenstände, Verbindlichkeiten und Rückstellungen

Erläuterung zur Vermögensaufstellung zum 30. September 2021 Teil III: Sonstige Vermögensgegenstände, Verbindlichkeiten und Rückstellungen

Finanzinstrumente, die innerhalb des Berichtszeitraums geschlossen wurden und nicht mehr in der Vermögensaufstellung enthalten sind

Vermietungsinformationen

Mieten nach Nutzungsarten

Leerstandsinformationen nach Nutzungsarten

Restlaufzeit der Mietverträge

Anhang

Angaben nach Derivateverordnung

Anteilwert und Anteilumlauf

Angaben zu den Verfahren zur Bewertung der Vermögensgegenstände

Gremien

Kapitalverwaltungsgesellschaft

Geschäftsführung

Aufsichtsrat

Gesellschafter der Swiss Life KVG.

Verwahrstelle

Externe Bewerter für Immobilien

An unsere Anleger

Sehr geehrte Damen und Herren,

der von uns verwaltete Publikums-AIF mit festen Anlagebedingungen mit dem Investitionsschwerpunkt Immobilien in Form des offenen inländischen Publikumssondervermögens Swiss Life REF (DE) European Living hat das 1. Halbjahr des Geschäftsjahrs 2021 (1. April 2021 bis 30. September 2021) abgeschlossen. Der vorliegende Bericht informiert über die wesentlichen Geschäftsvorfälle und Veränderungen während des Berichtszeitraums.

Aus rechtlichen Gründen können in den Tabellen Rundungsdifferenzen in Höhe von +/- einer Einheit (EUR, % usw.) auftreten. Zahlen in Texten und Prozentwerte in Tabellen und Grafiken sind gerundet, daher können rechnerische Differenzen zum Gesamtwert (100 %) und als solche auftreten.

Der Erwerb von Fondsanteilen erfolgt auf Grundlage des zurzeit gültigen Verkaufsprospekts sowie der „Wesentlichen Anlegerinformationen“, ergänzt durch den jeweiligen letzten geprüften Jahresbericht und zusätzlich durch den jeweiligen Halbjahresbericht, falls ein solcher jüngeren Datums als der letzte Jahresbericht vorliegt.

Kennzahlen im Überblick

Kennzahlen zum Stichtag 30. September 2021

| Fondsvermögen (netto) | 532.226.193,57 EUR |

| Immobilienvermögen | |

| Immobilienvermögen gesamt (brutto) | 417.910.739,35 EUR |

| – davon direkt gehalten | 249.270.000,00 EUR |

| – davon über Immobilien-Gesellschaften gehalten | 168.640.739,35 EUR |

| Fondsobjekte | |

| Anzahl der Fondsobjekte gesamt | 22 |

| – davon über Immobilien-Gesellschaften gehalten | 7 |

| stichtagsbezogene Vermietungsquote in % der Nettosollmiete | 97,8 % |

| Fremdkapitalquote 1) | 23,3 % |

1) Im Verhältnis zu den Vermögenswerten aller Fondsimmobilien. Die Vermögenswerte setzen sich aus den anzusetzenden Kaufpreisen (i. d. R. 3 Monate ab Erwerbsdatum) bzw. Verkehrswerten (i. d. R. ab dem 4. Monat nach Erwerbsdatum) der einzelnen Objekte zusammen.

Veränderungen im Berichtszeitraum

| An- und Verkäufe | |

| Ankäufe | 8 |

| Verkäufe | – |

| Mittelzufluss/-abfluss (netto) | 217.040.783,49 EUR |

| Ausschüttung | |

| Endausschüttung am | 24.09.2021 |

| Endausschüttung je Anteil | 0,04 EUR |

| Steuerliche Vorabausschüttung | 0,00 EUR |

| Rücknahmepreis | 10,34 EUR |

| Ausgabepreis | 10,86 EUR |

Halbjahresbericht

Tätigkeitsbericht

Anlageziele und Anlagepolitik

Dieser Tätigkeitsbericht umfasst den Berichtszeitraum 1. April 2021 bis 30. September 2021 des offenen Immobilien-Publikumsfonds Swiss Life REF (DE) European Living.

Im ersten Halbjahr erfolgten – der europäischen Strategie folgend – weitere Ankäufe in Deutschland und Österreich. Des Weiteren ist der European Living durch den Ankauf eines Portfolios in Dänemark (Kopenhagen und Umgebung) in einem weiteren Land investiert. Zum Ende des Berichtszeitraums hält der Fonds 16 Immobilien direkt, 6 Immobilien indirekt über Immobilien-Gesellschaften, wobei sich eine Immobilie im Bau befindet. Insgesamt ist der Fonds mit 22 Immobilien der Nutzungsart Wohnen, verteilt auf vier europäische Länder, bereits sehr gut diversifiziert.

Das Immobilienvermögen beträgt zum 30. September 2021 417,9 Mio. EUR.

Anlageziel: Diversifiziertes Portfolio, stabile Erträge

Als Anlageziel werden regelmäßige Erträge aufgrund zufließender Mieten aus Immobilieninvestments und Erträge aus Beteiligungen (Immobilien-Gesellschaften), Zinserträge sowie stabile Immobilienwerte angestrebt.

Die Zielallokation des Fonds legt den Fokus auf europäische Regionen mit positiver demografischer und wirtschaftlicher Entwicklung in einem funktionierenden Mietwohnungsmarkt. Sie ist darauf ausgerichtet, den Anlegern ein möglichst breit diversifiziertes Wohnimmobilienportfolio zu bieten. Grundsatz der Risikostreuung ist der Aufbau eines europäisch gestreuten Wohnimmobilienportfolios mit nachhaltiger Wertentwicklung sowie Investitionen in Projektentwicklungen und im Bau befindlicher Objekte.

Der Anlagefokus richtet sich vor allem auf europäische „Winning Cities“ 1. Diese sind durch langfristig stabile Haushaltsprognosen sowie einen nachhaltig funktionierenden Wohnungsmarkt gekennzeichnet. Hierzu zählen die Länder Deutschland (mit einem geplanten Anteil von mind. 40 %), Niederlande, Frankreich, Österreich, Skandinavien (20-40 %) sowie andere Euro-Länder wie z. B. Italien und Spanien (ca. 20 %2) und Nicht-Euro-Länder wie Großbritannien, Polen und Dänemark (ca. 20 %3).

Das Gewicht liegt dabei auf Mehrfamilienhäusern im Geschosswohnungsbau im überwiegend mittleren Marktsegment und guter Verkehrsanbindung. Ein Gewerbeanteil von bis zu 30 % der Mieterträge auf Objektebene ist zulässig. Als Ergänzung hierzu sind auch moderne Wohnformen, z. B. Micro Apartments, Service-, Senioren- oder studentisches Wohnen mit einem Anteil von bis zu 25 %4 am Immobilienportfolio zulässig.

Ziel ist es, den Anlegern ein möglichst breit diversifiziertes Wohnimmobilienportfolio zu bieten. Der Swiss Life REF (DE) European Living ist mit rund 1.700 Wohneinheiten, verteilt auf 22 Immobilien in vier Ländern, investiert, wodurch die einzelnen Mieterträge bereits sehr gut granuliert sind.

Konservative Anlagestrategie

Die Anlagestrategie des Fonds ist auf stabile Erträge für die Anleger ausgerichtet. Der stringente Investmentprozess des Fonds ist hierfür wesentliche Voraussetzung. Bei der Auswahl der Immobilien für das Sondervermögen sollen deren nachhaltige Ertragskraft sowie eine Streuung nach Region, Lage, Größe, Nutzung und Mietern im Vordergrund der Überlegungen stehen. Beteiligungen an Immobilien-Gesellschaften im In- oder Ausland sind ebenfalls möglich.

Der Fonds ist strategisch auf die Verwaltung von Vermögen ausgerichtet. Die Investmentstrategie stellt auf langfristige Bestandshaltung ab. Als Halteperiode für ein Investment wird daher grundsätzlich eine Zeitspanne von mindestens zehn Jahren angenommen. Die Anlagestrategie folgt den international anerkannten „Principles for responsible Investments“ (Prinzipien für verantwortliches Investieren). Die Transaktionsstrategie richtet sich zudem an den unterschiedlichen europaweiten Immobilienzyklen aus. Wechselkursrisiken werden abgesichert.

Verantwortungsbewusstes Anlegen bedeutet für uns die Berücksichtigung von Umwelt-, Sozial- und Unternehmensführungskriterien (Environmental, Social und Governance = ESG). Das Fondsmanagement des Swiss Life REF (DE) European Living legt dabei auch Wert auf das „S“, also auf die sozialen Aspekte aus dem Dreiklang ESG. Die zusätzliche Berücksichtigung von ökologischen und sozialen Kriterien soll mehr als 50 % des Portfolios (in Immobilienvermögen) abdecken. Für die anderen bis zu 50 % der Immobilien gelten grundsätzlich die gleichen Regeln, aber aufgrund von z. B. lokalen Besonderheiten oder fehlenden Daten ist eine vollständige Berichterstattung unter Umständen nicht möglich.

Im Rahmen der Konkretisierung der ESG-Strategie wurden die besonderen Anlagebedingungen des Sondervermögens zum 30.08.2021 geändert und im Verkaufsprospekt angepasst.

Vor dem Hintergrund des aktuellen Zinsumfelds stellt die Liquiditätssteuerung des Sondervermögens eine besondere Herausforderung dar. Hierzu bedient sich die Gesellschaft seit der Fondsauflage und vorläufig noch bis zum Ende des Jahres 2021 in Abstimmung mit dem Exklusivvertriebspartner DEKA bis auf Weiteres eines Capital Call-Mechanismus.

1 Bei den „Winning Cities“ nach der European Green Capital Initiative der Europäischen Kommission handelt es sich um die Gewinner (-Städte) des, seit 2010 jährlich vergebenen, European Green Capital Awards (EGCA). Mit dem EGCA werden lokale Bemühungen zur Verbesserung der Umwelt und damit der Wirtschaft und der Lebensqualität in Städten anerkannt und honoriert.

2 In der Aufbauphase des Fonds können diese Grenzen überschritten werden.

3 In der Aufbauphase des Fonds können diese Grenzen überschritten werden.

4 In der Aufbauphase des Fonds können diese Grenzen überschritten werden.

ESG-Produkt im Sinne des Art. 8 Verordnung (EU) 2019/2088

Das Sondervermögen berücksichtigt die Transparenzverpflichtungen gem. Artikeln 6 und 8 VERORDNUNG (EU) 2019/2088 vom 27. November 2019 über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor. Weitere Informationen zur Nachhaltigkeit der Gesellschaft und des Sondervermögens sind unter www.european-living.de veröffentlicht.

Anlagegeschäfte

Im Berichtszeitraum haben folgende Ankäufe stattgefunden:

direkt gehaltene Immobilien:

Köln, Nachtigallenstraße 16-20: Der Übergang von Nutzen und Lasten erfolgte am 01.05.2021. Das Transaktionsvolumen belief sich auf 34,3 Mio. EUR;

Flensburg, Mühlental 4-12: Der Übergang von Nutzen und Lasten erfolgte am 01.07.2021. Das Transaktionsvolumen belief sich auf 12,6 Mio. EUR;

Leipzig, Seehausener Allee 43: Der Übergang von Nutzen und Lasten erfolgte am 23.07.2021. Das Transaktionsvolumen belief sich auf 10,4 Mio. EUR.

indirekt gehaltene Immobilien:

Wien, Erzherzog-Karl-Str. 176: Der Übergang von Nutzen und Lasten erfolgte am 20.05.2021. Das Transaktionsvolumen belief sich auf 8,0 Mio. EUR.

Frederiksberg, Howitzvej 49-51: Der Übergang von Nutzen und Lasten erfolgte am 18.08.2021. Das Transaktionsvolumen belief sich auf 170,0 Mio. DKK.

Kopenhagen, Rantzausgade 60: Der Übergang von Nutzen und Lasten erfolgte am 18.08.2021. Das Transaktionsvolumen belief sich auf 132,5 Mio. DKK.

Kopenhagen, Vejlegade 6-10: Der Übergang von Nutzen und Lasten erfolgte am 18.08.2021. Das Transaktionsvolumen belief sich auf 112,0 Mio. DKK.

Hellerup, Sankt Peders Vej 3-5: Der Übergang von Nutzen und Lasten erfolgte am 18.08.2021. Das Transaktionsvolumen belief sich auf 99,0 Mio. DKK.

Immobilien-Gesellschaften:

Swiss Life European Living LuxCo 1 S.à.r.l., 11-13, Boulevard de la Foire, L-1528 Luxemburg, Luxemburg: Der Übergang von Nutzen und Lasten erfolgte am 24.06.2021.

SL European Living Denmark 1 ApS, Meldahlsgade 5,1, 1613 Kopenhagen, Dänemark: Der Übergang von Nutzen und Lasten erfolgte am 03.08.2021.

EK S176 GmbH & Co KG, Wiedner Gürtel 13, 1100 Wien, Österreich: Der Übergang von Nutzen und Lasten erfolgte am 20.05.2021.

BF BER Denmark 01 KS, Meldahlsgade 5, 1613 Kopenhagen, Dänemark: Der Übergang von Nutzen und Lasten erfolgte am 18.08.2021.

BF BER Denmark 11 KS, Meldahlsgade 5, 1613 Kopenhagen, Dänemark: Der Übergang von Nutzen und Lasten erfolgte am 18.08.2021.

Im Berichtszeitraum wurden keine Verkäufe von Immobilien oder Immobilien-Gesellschaften getätigt.

Wertentwicklung

Das Nettofondsvermögen des Publikums-AIF Swiss Life REF (DE) European Living beträgt zum Berichtsstichtag 532.226.193,57 EUR (Beginn Geschäftsjahr 312.017.369,73 EUR) bei umlaufenden Anteilen von 51.452.954 Stück (Beginn Geschäftsjahr 30.406.725 Stück). Der Anteilpreis in Höhe von 10,34 EUR ist im Vergleich zum Beginn des Geschäftsjahrs am 1. April 2021 (10,26 EUR) um 0,08 EUR gestiegen. Im 1. Halbjahr des laufenden Geschäftsjahrs wurde eine BVI-Rendite von 1,2 % (i. Vj. 2,0 %) erzielt.

Gemäß § 165 Abs. 2 Nr. 9 KAGB weisen wir vorsorglich darauf hin, dass die bisherige Wertentwicklung keinen Indikator für die künftige Entwicklung darstellt.

Hauptanlagerisiken

In Übereinstimmung mit den gesetzlichen Regelungen werden folgende wesentliche Risiken überwacht:

Adressausfallrisiken

Im Wesentlichen bestehen derartige Risiken aus entgangenen Mieten oder aus nicht gezahlten Zinsen aus Liquiditätsanlagen. Unmittelbar wie auch mittelbar können sich insbesondere ausfallende Mieterträge auf die Ertragssituation des Swiss Life REF (DE) European Living auswirken. Ferner können diese auch zu notwendigen Anpassungen des Verkehrswerts einer Immobilie führen. Zur adäquaten Steuerung der Adressausfallrisiken wird zunächst auf eine entsprechende Diversifikation hinsichtlich Ländern, Sektoren und Größenklassen von Immobilien im Rahmen des Fondsmanagements geachtet. Die Bonität der Mieter ist ebenfalls eine wichtige Risikokomponente. So kann eine geringe Bonität zu hohen Außenständen und Insolvenzen bis hin zum völligen Ausfall von Mietern führen.

Die Konzentration auf die Nutzungsart „Wohnen“ reduziert die Adressenausfallrisiken durch die breite Streuung der Mietverhältnisse. Sofern zusätzlich in einzelnen Objekten auch die Nutzung durch „Einzelhandel“ vorgesehen ist, wird vor Abschluss von Mietverträgen die Bonität der potenziellen Mieter untersucht. Durch die Vielzahl der abgeschlossenen Mietverträge wird die Abhängigkeit von einzelnen Mietern weitestgehend vermieden. Ferner wird durch ein aktives Fondsmanagement den Risiken aus unerwartet niedrigen oder ausbleibenden Mieterträgen aufgrund von geplanten, aber nicht zustande gekommenen Vermietungen (Erst- und Folgevermietungen), aus der Verlängerung auslaufender Mietverträge zu ungünstigeren Konditionen oder aus dem Ausfall von Mietern entgegengewirkt. Eine laufende Überwachung offener Mietforderungen vervollständigt diesen Prozess. Zur Minimierung des Ausfallrisikos bei Liquiditätsanlagen wird ausschließlich bei namhaften Großbanken investiert. Jedoch kann selbst bei sorgfältiger Auswahl der Vertragspartner nicht vollständig ausgeschlossen werden, dass Verluste durch den Ausfall von Mietern oder Kontrahenten entstehen können.

Zinsänderungsrisiken

Liquiditätsanlagen unterliegen einem Zinsänderungsrisiko und beeinflussen die Wertentwicklung des AIF-Sondervermögens. Im Berichtszeitraum investierte der Fonds ausschließlich in Sichteinlagen.

Ein sich änderndes Marktzinsniveau kann zu Schwankungen bei der Verzinsung führen. Auch Kredite sind Zinsänderungsrisiken ausgesetzt. Zur Reduktion negativer Leverage-Effekte werden Zinsbindungen und Endfälligkeiten von Darlehen auf die geplante Haltedauer der Immobilie, die Entwicklung des Vermietungsstands und die Einschätzung der Zinsen angepasst. Ferner werden die Anlageobjekte zu einem erheblichen Anteil aus liquiden Mitteln des Fonds erworben, die aus dem Mittelzufluss über den Vertrieb vorhanden sind. Darüber hinaus besteht bei vorzeitiger Auflösung von Krediten das Risiko der Zahlung einer Vorfälligkeitsentschädigung.

Liquiditätsrisiken

Immobilien können nicht jederzeit kurzfristig veräußert werden. Dem Risiko, dass die Begleichung von Zahlungsverpflichtungen zum Zeitpunkt ihrer Fälligkeit nicht möglich ist, wird durch ein aktives Liquiditätsmanagement entgegengewirkt. Dieses umfasst den Anteilscheinhandel und die durch Transaktionen auf Fondsebene einzugehenden Verbindlichkeiten. Die Liquiditätsrisiken aus dem Anteilscheinhandel sind gering, da sich der Fonds in der Aufbauphase befindet und für die Anleger die gesetzlichen Halte- und Rückgabefristen gelten. Ferner umfassen die Liquiditätsanlagen im Berichtszeitraum ausschließlich Bankguthaben, die in Sichteinlagen investiert sind.

Marktpreisrisiken

Änderungen des Immobilienwerts, Entwicklung der Zinsen und der Mieteinnahmen, aber auch andere marktspezifische und gesetzliche Faktoren beeinflussen den Anteilwert des Swiss Life REF (DE) European Living. Immobilienspezifische Marktpreisrisiken wie Vermietungsquote, Mietausläufe und Performance werden regelmäßig überwacht. Die Überwachung der Performance sowie das Controlling der Performance-Komponenten (z. B. Immobilienrendite, Rendite der Liquiditätsanlagen, sonstige Erträge und Gebühren) erfolgen durch die verantwortliche Fachabteilung. Für die relevanten Kennzahlen wurde ein entsprechendes Reporting eingerichtet.

Leverage-Risiko

Leverage ist jede Methode, mit der die Gesellschaft den Investitionsgrad des Fonds durch Kreditaufnahme, die Wiederverwendung von Sicherheiten im Rahmen von Wertpapier-, Darlehens- und Pensionsgeschäften, durch den Einsatz von Derivaten oder auf andere Weise erhöht. Hierdurch können sich das Marktrisikopotenzial und damit auch das Verlustrisiko entsprechend erhöhen Der Anteil des Eigenkapitals an den Investitionen ist im Vergleich zum eingesetzten Fremdkapital im Rahmen der zulässigen Grenze und das Leverage-Risiko wird daher auf Fondesebene als gering eingeschätzt.

Währungsrisiken

Es ist Bestandteil der Fondsstrategie, Währungsrisiken möglichst gering zu halten. Grundsätzlich kann die Absicherung von Immobilien und Vermögensgegenständen in Fremdwährung durch Sicherungsgeschäfte wie z. B. Devisentermingeschäfte erfolgen. Zum Berichtsstichtag werden lediglich vier Immobilien in Fremdwährung gehalten und somit sind aufgrund der Absicherung geringe Währungsrisiken vorhanden.

Operationale Risiken

Die Swiss Life SWISS LIFE KVG stellt eine ordnungsgemäße Verwaltung des Fonds sicher. Wesentliche operationale Risiken für das AIF-Sondervermögen resultieren aus externen Ursachen. Daher hat die Swiss Life SWISS LIFE KVG Vorkehrungen getroffen und für jedes identifizierte Risiko entsprechende Risikominimierungsmaßnahmen installiert. Die durch das Risikomanagement identifizierten operationalen Risiken bestehen u. a. aus Rechts- oder Steuerrisiken, aber auch aus Personal-, Abwicklungs- und Auslagerungsrisiken.

Zusammenfassend ist eine Anlage in diesen Fonds nur für Investoren mit einem mittel- bis langfristigen Anlagehorizont und einer entsprechenden Risikobereitschaft und -tragfähigkeit geeignet. Jede Anlage ist Marktschwankungen unterworfen. Der Fonds hat spezifische Risiken, die sich unter ungewöhnlichen Marktbedingungen erheblich erhöhen können.

COVID 19-Folgen

Der Ausbruch der weltweiten Pandemie hat zu umfangreichen ordnungspolitischen Maßnahmen geführt. Aufgrund der in den betroffenen Ländern ergriffenen Schutzmaßnahmen, wie z. B. Erlass von Kontakt- und Berufsausübungsverboten, Ausgangssperren, Beschränkungen von Ladenöffnungszeiten, Betriebsschließungen sowie Schutzregelungen zugunsten von Mietern, ist zukünftig voraussichtlich mit negativen Auswirkungen auf die Mieteinnahmen, die Verkehrswerte und die Liquidität des Fonds zu rechnen. Die Schwere der Auswirkungen materialisiert sich voraussichtlich in Abhängigkeit der Nutzungsart der Gebäude, wobei die Wohnimmobilien der Fonds weitaus schwächer betroffen sind oder sein werden als reine Einzelhandelsimmobilien, wie z. B. Shopping-Center.

Der Wert der von dem Fonds gehaltenen Immobilien kann wegen anhaltend geringerer Mieteinnahmen oder negativer Auswirkungen der Pandemie auf das gesamte wirtschaftliche Umfeld sinken. Geringere Mietzahlungen könnten Liquiditätsengpässe des Fonds verursachen, die dazu führen können, dass aufgenommene Darlehen nicht oder nicht vollständig bedient werden können. Wenn aufgenommene Darlehen nicht oder nicht vollständig bedient werden können, kann dies dazu führen, dass die kreditgebende Bank gestellte Sicherheiten verwertet und die Zwangsvollstreckung betreibt. Der Veräußerungserlös der Immobilien im Rahmen einer Zwangsversteigerung kann weit unter dem zuletzt ermittelten Verkehrswert liegen. Liquiditätsengpässe können zudem im Falle von Anteilrückgaben zu einer Aussetzung der Anteilrücknahme führen. Je nach Umfang der Auswirkungen auf den Fonds kann die Pandemie zu einer Abwicklung des Fonds führen. Ggf. erhält ein Anleger erst nach vollständiger Abwicklung die Auszahlung des auf seine Fondsanteile entfallenden Abwicklungserlöses. Dieser Erlös kann erheblich unter dem Betrag des investierten Kapitals liegen. Darüber hinaus besteht das Risiko, dass es bei einer Pandemie zu krankheitsbedingten erheblichen personellen Ausfällen bei der Swiss Life SWISS LIFE KVG und/oder ihren Dienstleistern kommt, die die ordnungsgemäße Verwaltung des Fonds beeinträchtigen und hierdurch dem Fonds (z. B. durch Fristversäumnisse o. ä.) weitere Schäden entstehen, die sich wertmindernd auf das Fondsvermögen auswirken.

Bisher haben sich für den Fonds keine nennenswerten negativen Folgen aus der Corona-Krise ergeben. Dies betrifft sowohl die Zahlungsfähigkeit des Fonds als auch die aus Verbindlichkeiten (z. B. Bankdarlehen) resultierenden Verpflichtungen. Der weitere Verlauf der Pandemie und deren Auswirkungen auf den Fonds bleiben jedoch abzuwarten. Negative Auswirkungen auf den Fonds würden sich insbesondere dann einstellen, wenn es zu einem kritischen Maß an Mietausfällen kommt und infolgedessen Liquiditätsengpässe auf Fondsebene auftreten. Dies hätte dann auch Einfluss auf die Ertragskraft der Immobilien (zum Beispiel im Falle steigender Leerstände) und somit auf deren Bewertung. Seitens der Swiss Life SWISS LIFE KVG wurde daher ein entsprechendes Risiko-Monitoring eingeführt, um die frühzeitige Erkennung bevorstehender Risiken für die Zahlungsfähigkeit des Fonds zu ermöglichen.

Weitere Angaben zum Risikoprofil des Fonds und zum Risikomanagementsystem entnehmen Sie bitte dem Anhang.

Portfoliostruktur

Zum Berichtsstichtag enthält das Immobilienportfolio 22 Immobilien. Die nachfolgenden Grafiken geben einen Überblick über die Struktur des Immobilienportfolios.

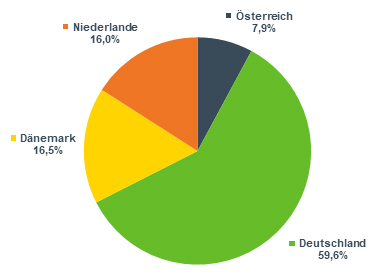

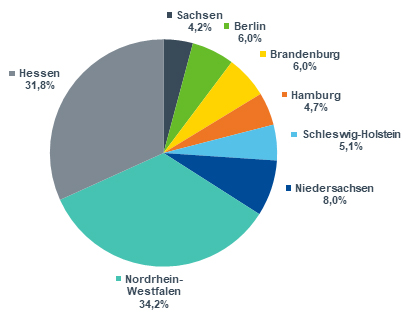

Geografische Verteilung der Immobilien (in % der Verkehrswerte)

Länderallokation

Regionalallokation

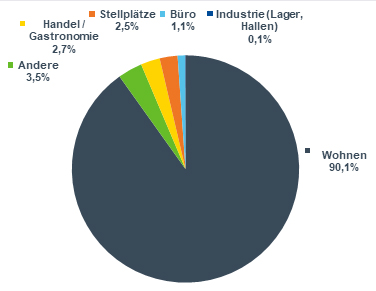

Verteilung der Immobilien nach Nutzungsarten (in % der Jahresnettosollmiete)

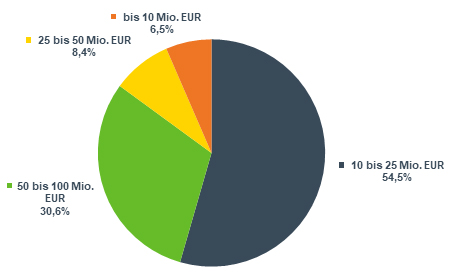

Verteilung der Immobilien nach Größenklassen (in % der Verkehrswerte)

Wirtschaftliche Altersstruktur der Immobilien (in % der Verkehrswerte)

Restlaufzeitenstruktur der Mietverträge (in % der Jahresnettosollmiete)

Entwicklung der Wirtschaft und der Immobilienmärkte

Europäische Volkswirtschaften

Nachdem der Großteil der europäischen Volkswirtschaften die Lockdowns, welche als Maßnahmen auf die steigenden Coronafallzahlen im Herbst 2020 verhängt worden waren, im zweiten Quartal 2021 lockerte, wiesen sowohl die Eurozone (2,1 % zum Vorquartal) als auch die EU (2,0 %) wieder positive Wachstumsraten ihrer Wirtschaftsleistungen in Q2 2021 auf. Die positive Entwicklung konnte sich im dritten Quartal mit einer erneuten Steigerung der Wirtschaftsleistung fortsetzten. Das BIP stieg im Euroraum um 2,2 %, in der EU um 2,1%. Mit 1,9 % im zweiten Quartal und 1,8 % im dritten Quartal (jeweils zum Vorquartal) war die Steigerung der Wirtschaftsleistung Deutschlands leicht unterdurchschnittlich, wohingegen Österreich (Q2: +4,0 %; Q3: 3,3 %) sein Bruttoinlandsprodukt stärker ausweiten konnte. 5 Einen deutlich positiven Einfluss auf das BIP-Wachstum hatten insbesondere die höheren privaten Konsumausgaben. 6 Für 2021 rechnet Swiss Life Economic Research mit einem annualisierten BIP-Wachstum der Eurozone von 5,1 %, was u. a. auf das relativ starke Wachstum in Spanien, Italien und Irland zurückzuführen ist. 7

Mit der Erholung und den Öffnungen der Wirtschaft konnten sich die Arbeitslosenquoten während der Berichtsperiode konstant absenken, wenn auch mit nachlassender Dynamik: Lag die Erwerbslosigkeit in der Eurozone im April noch bei 8,1 % (EU: 7,5 %), reduzierte sie sich innerhalb von sechs Monaten kontinuierlich und lag im September um 70 Basispunkte niedriger bei 7,4 % (EU: 6,7 %). Im Vergleich zum Vorjahr lag die Arbeitslosigkeit im September 2021 im Euroraum um 120 Basispunkte und in der EU um 100 Basispunkte niedriger. Relativ geringe Arbeitslosenquoten wiesen im September die Niederlande (3,1 %, -30 BP zu April), Deutschland (3,4 %, -40 BP), Dänemark (4,6 %, -90 BP) und Österreich (5,2 %, -210 BP) auf, wobei in Österreich die Arbeitslosigkeit am stärksten sank. Eine hohe Quote wurde hingegen im September in Spanien (14,6 %, -100 BP), Italien (9,2 %, -120 BP) und Schweden (8,8 %, -30 BP) gemessen. 8

Deutliche Zunahmen wiesen die Verbraucherpreise während der Berichtsperiode auf: Die Inflation verdoppelte sich von 1,6 % im Euroraum (EU: 2,0 %) im April 2021 auf 3,4 % (EU: 3,6 %) im September. Damit erreichte die Inflation im Euroraum im September den höchsten Stand seit 13 Jahren und lag deutlich über dem von der Europäischen Zentralbank (EZB) angestrebten Wert der Zwei-Prozent-Marke. Insbesondere drastisch gestiegene Energiepreise sind für das Plus verantwortlich. In Deutschland (4,1 %, +200 BP zu April) wurde gar die höchste Teuerungsrate seit Ende 1993 gemessen. Besonders stark stiegen die Verbraucherpreise in den baltischen Staaten wie Estland und Litauen (beide 6,4 % im September), am niedrigsten in Malta (0,7 %, +60 BP), der Schweiz (0,8 %, +90 BP) und Portugal (1,3%, +140 BP). In den Niederlanden stieg die Inflation auf 3,0 % (+130 BP), in Dänemark auf 2,4 % (+90 BP) und in Österreich auf 3,3 % (+140 BP) zu Ende September. 9 Für 2021 rechnet Swiss Life Economic Research mit einer annualisierten Inflationsrate von 2,3 % für die Eurozone und einem deutlichen Rückgang im Laufe von 2022 auf 1,8 %.10

5 Eurostat: 29. Oktober 2021

6 Destatis: 29. Oktober 2021; Eurostat: 7. September 2021

7 Swiss Life Asset Managers: Perspektiven Oktober 2021

8 Eurostat: 3. November 2021, 30. Juli 2021

9 Eurostat: 20. Oktober 2021; Tagesschau: 01.10.2021

10 Swiss Life Asset Managers Perspektiven Oktober 2021

Immobilienmarkt Europa

Investmentmarkt

Aufgrund intakter Fundamentaldaten, wie dem unverändertem Niedrigzinsumfeld, gelten Immobilien weiterhin als attraktive Anlageobjekte, sodass sich das Investitionsvolumen nach einer Delle wieder erholt. Wobei eine klare Tendenz der Investoren hin zu „Sicherer-Hafen“-Sektoren mit intakten Mietermärkten zu beobachten ist. Diese Sektoren sind Logistik/Industrie, Wohnen und Gesundheit. Im zweiten und dritten Quartal wurden insgesamt 136 Mrd. EUR an den europäischen Immobilienmärkten platziert. Das Volumen liegt 34 % über der Vorjahresperiode, die deutlich durch die Coronakrise geprägt war, und auf Höhe des 5-Jahresdurchschnitts der Vergleichsperiode vor Corona (Q2-Q3 2015-2019). 11

11 RCA

Fokus Wohnen

Der Fokus der Investoren auf das Segment Wohnen hält auch 2021 weiter an. Im Berichtszeitraum 01.04.-30.09.2021 wurden 38,5 Mrd. EUR in europäische Wohnimmobilien angelegt. 12 Das Volumen liegt damit 26 % über dem Vorjahreswert. Treiber war vor allem der deutsche Investmentmarkt, der u. a. durch den Verkauf von rund 15.000 Wohnungen an das Land Berlin von der Deutschen Wohnen und Vonovia im dritten Quartal geprägt war. Insgesamt bauen Investoren ihren Anteil in Wohnanlagen aus: Im Berichtszeitraum lag der Anteil von Wohninvestments am Gesamtinvestitionsmarkt bei 26 % und damit deutlich höher als im Vorjahreszeitraum (21 %).13 Investoren schätzen den defensiven Charakter von Wohnimmobilien aufgrund ihrer relativen Unabhängigkeit von konjunkturellen Zyklen und ihrer Nähe zu demografischen Trends. Gemäß PMA komprimieren die Durchschnittsrenditen von europäischen Wohnanlagen 2021 aufgrund der Investorennachfrage weiter und rentieren mit 2,8 %14 unter der Marke von 3 %, die noch 2020 erreicht wurde. Am niedrigsten rentieren Anlagen in Frankreich (2021: 2,3 %, -/+0 BP zu 2020) und Deutschland (2,4 %, -10 BP). Liegenschaften in den Niederlanden (3,4 %, -20 BP) erwirtschaften Renditen oberhalb der 3 %-Marke. 15 Deutschland stellt weiterhin Europas größten Wohninvestmentmarkt dar. 16 Im Berichtszeitraum wurden knapp 15 Mrd. EUR, überwiegend in Bestandsimmobilen, platziert, und damit mehr als das Doppelte als in der Vorjahresperiode, die auf rund 7 Mrd. EUR kam. 17 Ursächlich für den starken Anstieg ist die Übernahme von rund 15.000 Wohnungen durch das Land Berlin und weiteren 14.000 Wohnungen in Berlin und 3.600 Wohnungen in Hamburg durch den schwedischen Investor Heimstaden Bostad. Insgesamt bleibt der deutsche Wohninvestmentmarkt überwiegend durch heimische Anleger geprägt. Mit einer Spitzenrendite von 2,45 % zum dritten Quartal 2021 rentieren Anlagen in München, gefolgt von Berlin mit 2,5 %. In Dänemark prägte ein Kauf von 1.473 Wohnungen durch Heimstaden Bostad in und in der Nähe von mittelgroßen dänischen Städten wie Vejle, Herning und Holstebro die Marktaktivitäten während des Berichtszeitraums. 18 Folglich lag das Investitionsvolumen im Berichtszeitraum mit 2,7 Mrd. EUR rund 83 % über dem Vergleichszeitraum. 19 Der niederländische Wohninvestmentmarkt konnte in der Berichtsperiode rund 1,5 Mrd. EUR, der österreichische rund 545 Mio. EUR auf sich vereinen. Spitzenobjekte in Amsterdam rentieren gemäß CBRE bei 2,9 % und in Österreich im dritten Quartal 2021 bei 2,95 %.20

Neben einem regen Investmentmarkt wird der europäische Wohnungsmarkt durch einen gesunden Vermietungsmarkt charakterisiert, wobei Deutschland (54 %), Dänemark (47 %), Österreich (44 %) und die Niederlande (41 %) die Länder mit den höchsten Mieterquoten sind. 21 Gemäß PMA weisen die europäischen Durchschnittsmieten in 2021 gegenüber dem Vorjahr eine Steigerungsrate von durchschnittlich 3,3 % auf. Treiber ist in erster Linie die Wohnungsknappheit, die insbesondere Metropolregionen trifft. In Deutschland stiegen die Durchschnittsmieten zu September 2021 auf 8,77 EUR/m2 und damit leicht – 2 Cent – über dem Durchschnittswert aus April 2021, nachdem sie während der Berichtsperiode teilweise auf 8,84 EUR/m2 gestiegen waren. Deutlich teurer und mit einer höheren Steigerung zeigten sich die Durchschnittsmieten in den Top 7, die im September 2021 bei 14,60 EUR/m2 lagen und damit 6 Cent über dem Aprilwert. 22 In Dänemark blieben die Durchschnittsmieten gemäß Statistics Denmark im Berichtszeitraum stabil, lagen jedoch im September 2021 1,3 % höher als im Vorjahr, wobei der unregulierte Mietmarkt um rund 2 % anstieg. In der Provinz Noord-Holland stiegen die Mieten auf 20,84 EUR/m2 zum dritten Quartal 2021 und lagen damit 81 Cent über dem Wert aus dem ersten Quartal. In Zuid-Holland verteuerten sich die Mieten auf 16,12 EUR/m2 (+78 Cent). 23 In Österreich haben sich die Mieten laut Mietspiegel 2021 landesweit um durchschnittlich 52 Cent verringert, wobei die durchschnittliche Miete in Linz im Vergleich von 2021 zu 2020 von 9,94 EUR/m2 auf 10,30 EUR/m2 anstieg. In Wien hingegen ist 2021 eine leichte Rückläufigkeit der Durchschnittsmieten zu beobachten. Diese liegen 2021 mit 13,37 EUR/m2 rund 3 Cent unter dem Wert aus 2020. 24 Die relative Stabilität ist auf den Anstieg der Fertigstellungen zurückzuführen.

12 CBRE

13 CBRE

14 PMA

15 PMA

16 RCA: Europe Apartment Volumen nach Markt

17 BNP Paribas Real Estate

18 Heimstaden

19 RCA

20 CBRE

21 PMA

22 VALUE AG

23 Pararius

24 Mietspiegel, Durchschnitt über 30 m2-, 60 m2– und 100 m2-Wohnungen

Kreditportfolio und Restlaufzeitenstruktur der Darlehen

Übersicht Kredite

| Währung | Kreditvolumen | in % 1) |

| EUR-Kredite (Inland) | 79.756.774,01 EUR | 19,1 |

| DKK25 | 17.815.855,94 EUR | 4,3 |

| Gesamt | 97.572.629,95 EUR | 23,3 |

1) Im Verhältnis zu den Vermögenswerten aller Fondsimmobilien. Die Vermögenswerte setzen sich aus den anzusetzenden Kaufpreisen (i. d. R. 3 Monate ab Erwerbsdatum) bzw. Verkehrswerten (i. d. R. ab dem 4. Monat nach Erwerbsdatum) der einzelnen Objekte zusammen.

25 Dänische Kronen

Die Verbindlichkeiten aus Krediten resultieren aus der anteiligen Fremdfinanzierung der Immobilien (61,5 Mio. EUR). Im Rahmen von Kreditaufnahmen für Rechnung des Sondervermögens sind zum Sondervermögen gehörende Vermögensgegenstände in Höhe von 61,5 Mio. EUR mit Rechten Dritter belastet. Kreditaufnahmen der zum Sondervermögen gehörenden Immobilien-Gesellschaften belaufen sich auf 36,1 Mio. EUR, daraus sind den Immobilien-Gesellschaften gehörende Vermögensgegenstände in Höhe von 36,1 Mio. EUR mit Rechten Dritter belastet.

Kreditvolumina in EUR nach Restlaufzeit der Zinsfestschreibung

| Währung | unter 1 Jahr | 1 bis 2 Jahre | 2 bis 5 Jahre | 5 bis 10 Jahre | über 10 Jahre | Gesamt |

| EUR-Kredite (Inland) | 25,2 % | 0,0 % | 0,0 % | 56,5 % | 0,0 % | 81,7 % |

| DKK | 10,9 % | 0,0 % | 7,4 % | 0,0 % | 0,0 % | 18,3 % |

| Gesamt | 36,1 % | 0,0 % | 7,4 % | 56,5 % | 0,0 % | 100,0 % |

Für Angaben zu den Liquiditätsanlagen, den sonstigen Vermögensgegenständen und sonstigen Verbindlichkeiten beachten Sie bitte die Übersichten und Erläuterungen zu den Abschnitten der Vermögensaufstellung Teil II und Teil III in diesem Bericht.

Währungspositionen

Währungspositionen

| Währung | Offene Währungspositionen zum Berichtsstichtag in TEUR |

in % 1) |

| DKK | 53.213,3 | 100,0 |

1) in % des Fondsvolumens (netto) pro Währungsraum

Risikoprofil

| Risikokomponenten | Ausprägung |

| Adressausfallrisiko | Gering |

| Zinsänderungsrisiko | Gering |

| Währungsrisiken | Gering |

| sonstige Marktpreisrisiken | Gering |

| operationale Risiken | Gering |

| Liquiditätsrisiken | Gering |

Wesentliche Änderungen gem. Art. 105 Abs. 1c EU VO Nr. 231/2013 im Berichtszeitraum

Es gab keine wesentlichen Änderungen im Berichtszeitraum. Bitte beachten Sie auch die Angaben im Anhang des Berichts.

Vermögensübersicht zum 30. September 2021

| EUR | EUR | EUR | Anteil am Fonds- vermögen in % |

|

| A. Vermögensgegenstände | ||||

| I. Immobilien | ||||

| 1. Mietwohngrundstücke | 160.160.000,00 | |||

| (davon in Fremdwährung | 0,00) | |||

| 2. Geschäftsgrundstücke | 0,00 | |||

| (davon in Fremdwährung | 0,00) | |||

| 3. Gemischtgenutzte Grundstücke | 89.110.000,00 | |||

| (davon in Fremdwährung | 0,00) | |||

| 4. Grundstücke im Zustand der Bebauung | 0,00 | |||

| (davon in Fremdwährung | 0,00) | |||

| 5. Unbebaute Grundstücke | 0,00 | |||

| (davon in Fremdwährung | 0,00) | |||

| Zwischensumme | 249.270.000,00 | 46,84 | ||

| (insgesamt in Fremdwährung | 0,00) | |||

| II. Beteiligungen an Immobilien- Gesellschaften | ||||

| 1. Mehrheitsbeteiligungen | 40.108.519,71 | |||

| (davon in Fremdwährung | 18.462.196,38) | |||

| 2. Minderheitsbeteiligungen | 38.978.850,05 | |||

| (davon in Fremdwährung | 0,00) | |||

| Zwischensumme | 79.087.369,76 | 14,86 | ||

| (insgesamt in Fremdwährung | 18.462.196,38) | |||

| III. Liquiditätsanlagen | ||||

| 1. Bankguthaben | 163.927.633,97 | |||

| (davon in Fremdwährung | 0,00) | |||

| 2. Wertpapiere | 0,00 | |||

| (davon in Fremdwährung | 0,00) | |||

| 3. Investmentanteile | 0,00 | |||

| (davon in Fremdwährung | 0,00) | |||

| Zwischensumme | 163.927.633,97 | 30,80 | ||

| IV. Sonstige Vermögensgegenstände | ||||

| 1. Forderungen aus der Grundstücksbewirtschaftung | 13.403.249,57 | |||

| (davon in Fremdwährung | 0,00) | |||

| 2. Forderungen an Immobilien- Gesellschaften | 51.117.403,50 | |||

| (davon in Fremdwährung | 33.631.080,50) | |||

| 3. Zinsansprüche | 253.529,84 | |||

| (davon in Fremdwährung | 121.624,74) | |||

| 4. Anschaffungsnebenkosten | 24.161.647,29 | |||

| (davon in Fremdwährung | 0,00) | |||

| bei Immobilien | 18.628.625,58 | |||

| (davon in Fremdwährung | 0,00) | |||

| bei Beteiligungen an Immobilien- Gesellschaften | 5.533.021,71 | |||

| (davon in Fremdwährung | 0,00) | |||

| 5. Andere | 25.669.562,30 | |||

| (davon in Fremdwährung | 5.874,68) | |||

| Zwischensumme | 114.605.392,50 | 21,53 | ||

| Summe Vermögensgegenstände | 606.890.396,23 | 114,03 | ||

| B. Schulden | ||||

| I. Verbindlichkeiten aus | ||||

| 1. Krediten | -61.506.774,00 | |||

| (davon in Fremdwährung | 0,00) | |||

| 2. Grundstückskäufen und Bauvorhaben | -6.564.193,17 | |||

| (davon in Fremdwährung | 0,00) | |||

| 3. Grundstücksbewirtschaftung | -3.180.374,65 | |||

| (davon in Fremdwährung | 0,00) | |||

| 4. anderen Gründen | -1.081.195,98 | |||

| (davon in Fremdwährung | 0,00) | |||

| Zwischensumme | -72.332.537,80 | -13,59 | ||

| II. Rückstellungen | -2.331.664,86 | -0,44 | ||

| (davon in Fremdwährung | 0,00) | |||

| Summe Schulden | -74.664.202,66 | -14,03 | ||

| C. Fondsvermögen | 532.226.193,57 | 100,00 | ||

| umlaufende Anteile (Stück) | 51.452.954 | |||

| Anteilwert (EUR) | 10,34 |

Vermögensaufstellung zum 30. September 2021 Teil I: Immobilienverzeichnis

Direkt gehaltene Immobilien

| Lage des Grundstücks 1) | Währung | Art des Grundstücks 2) | Art der Nutzung 3) | Projekt-/Bestands- entwicklungs- maßnahmen |

Erwerbsdatum | ||

| DE | 04356 | Leipzig, Seehausener Allee 43-45 | EUR | M | W | – | 23.07.21 |

| DE | 12555 | Berlin, Bahnhofstr. 61/61A | EUR | M | W | – | 15.03.21 |

| DE | 16515 | Oranienburg, André-Pican-Str. 63/63a | EUR | M | W | – | 30.10.20 |

| DE | 16727 | Velten, Oranienburgerstraße 2a-c | EUR | M | W | – | 30.10.20 |

| DE | 21075 | Hamburg, Hans-Dewitz-Ring 28, 30, 32, 34 | EUR | M | W | – | 01.11.20 |

| DE | 24941 | Flensburg, Mühlental 4-12 | EUR | M | W | – | 01.07.21 |

| DE | 30559 | Hannover, Lange-Feld-Str. 61-71 | EUR | M | W | – | 19.03.20 |

| DE | 40595 | Düsseldorf, Hermann-Ehlers-Straße 2-6 | EUR | GG | W | – | 01.01.20 |

| DE | 42349 | Wuppertal, Mastweg 84-106b | EUR | M | W | – | 01.01.20 |

| DE | 47198 | Duisburg, Knappenstraße 1-13 | EUR | M | W | – | 01.12.19 |

| DE | 47198 | Duisburg, Ottostraße 1 – 13 | EUR | M | W | – | 01.12.19 |

| DE | 50827 | Köln, Äußere Kanalstraße 81 | EUR | M | W | – | 01.01.20 |

| DE | 51147 | Köln, Nachtigallenstraße 16-20 | EUR | M | W | – | 01.05.21 |

| DE | 60313 | Frankfurt, Albusstraße 17 | EUR | M | W | – | 01.12.19 |

| DE | 65824 | Schwalbach am Taunus, Marktplatz, Berliner Straße, Avrillestraße 8-17, 42-4, 1 | EUR | G | W | – | 01.04.20 |

| Immobilienvermögen direkt gehaltener Immobilien in EUR gesamt 6) | |||||||

| Lage des Grundstücks 1) | Bau-/Umbaujahr | Grundstücks- größe in m2 |

Nutzfläche Gewerbe/Wohnen in m2 | Ausstattungs- merkmale 4) |

Restlaufzeit der Mietverträge in Jahren |

||

| DE | 04356 | Leipzig, Seehausener Allee 43-45 | 1890/ 2019 |

6.120 | 287/ 2.182 |

L | 0,1 |

| DE | 12555 | Berlin, Bahnhofstr. 61/61A | 2020/ 2020 |

2.375 | 0 / 2.852 |

B / BM / L | 0,0 |

| DE | 16515 | Oranienburg, André-Pican-Str. 63/63a | 2020 | 1.918 | 127/ 1.171 |

B | 0,0 |

| DE | 16727 | Velten, Oranienburgerstraße 2a-c | 2020 | 6.537 | 0/ 3.197 |

B | 0,3 |

| DE | 21075 | Hamburg, Hans-Dewitz-Ring 28, 30, 32, 34 | 1998 | 4.319 | 0/ 3.493 |

FW / G / RO | 0,1 |

| DE | 24941 | Flensburg, Mühlental 4-12 | 2021 | 4.490 | 1.526/ 1.928 |

FW / L | 0,0 |

| DE | 30559 | Hannover, Lange-Feld-Str. 61-71 | 2014 | 5.593 | 0/ 5.222 |

FW / G / L / RO / SZ | 0,2 |

| DE | 40595 | Düsseldorf, Hermann-Ehlers-Straße 2-6 | 1967/ 2018 |

3.477 | 1.664/ 3.112 |

FW / G / L / PA / R / RO | 3,7 |

| DE | 42349 | Wuppertal, Mastweg 84-106b | 1973/ 2014 |

7.273 | 0/ 3.504 |

BM / G | 0,1 |

| DE | 47198 | Duisburg, Knappenstraße 1-13 | 1968/ 1968 |

11.620 | 0/ 7.951 |

FW / G / L | 0,2 |

| DE | 47198 | Duisburg, Ottostraße 1 – 13 | 1968/ 1968 |

14.612 | 0/ 8.246 |

FW / G / L | 0,1 |

| DE | 50827 | Köln, Äußere Kanalstraße 81 | 1965/ 1965 |

5.725 | 12/ 5.192 |

FW / G / L | 0,0 |

| DE | 51147 | Köln, Nachtigallenstraße 16-20 | 2018 | 7.103 | 0 / 8.506 |

BM / G / L | 0,1 |

| DE | 60313 | Frankfurt, Albusstraße 17 | 1964/ 1964 |

1.833 | 788/ 3.852 |

G / L / LA / PA / R / RO | 3,9 |

| DE | 65824 | Schwalbach am Taunus, Marktplatz, Berliner Straße, Avrillestraße 8-17, 42-4, 1 | 1972 | 8.743 | 6.763/ 18.560 |

B / BM / FW / G / L / R | 5,7 |

| Immobilienvermögen direkt gehaltener Immobilien in EUR gesamt 6) | |||||||

| Lage des Grundstücks 1) | Leerstandsquote in % der Nettosoll- miete |

Fremd- finanzierungs- quote in % des Kaufpreises/ Verkehrswertes 5) |

Kaufpreis bzw. Verkehrswert Gutachten 1/ Gutachten 2 [Mittelwert] in TEUR | Mieterträge im Geschäftsjahr in TEUR | Rohertrag gemäß Gutachten 1/ Gutachten 2 [Mittelwert] in TEUR | ||

| DE | 04356 | Leipzig, Seehausener Allee 43-45 | 0,0 | 46,2 | 10.400 | 72 | 385 |

| DE | 12555 | Berlin, Bahnhofstr. 61/61A | 2,5 | 38,1 | 15.040/ 15.200 [15.120] |

282 | 550/ 568 [559] |

| DE | 16515 | Oranienburg, André-Pican-Str. 63/63a | 10,9 | 0,0 | 4.690/ 4.700 [4.695] |

93 | 193/ 193 [193] |

| DE | 16727 | Velten, Oranienburgerstraße 2a-c | 2,1 | 35,7 | 10.340/ 10.500 [10.420] |

219 | 441/ 442 [442] |

| DE | 21075 | Hamburg, Hans-Dewitz-Ring 28, 30, 32, 34 | 4,3 | 23,8 | 11.800/ 11.560 [11.680] |

283 | 460/ 415 [438] |

| DE | 24941 | Flensburg, Mühlental 4-12 | 0,0 | 55,9 | 12.610/ 12.700 [12.655] |

94 | 557/ 461 [509] |

| DE | 30559 | Hannover, Lange-Feld-Str. 61-71 | 8,6 | 50,3 | 19.750/ 20.000 [19.875] |

333 | 704/ 692 [698] |

| DE | 40595 | Düsseldorf, Hermann-Ehlers-Straße 2-6 | 1,2 | 0,0 | 10.050/ 9.800 [9.925] |

248 | 513/ 503 [508] |

| DE | 42349 | Wuppertal, Mastweg 84-106b | 6,1 | 0,0 | 4.600/ 4.570 [4.585] |

130 | 272/ 273 [273] |

| DE | 47198 | Duisburg, Knappenstraße 1-13 | 2,4 | 0,0 | 11.000/ 11.550 [11.275] |

278 | 583/ 582 [582] |

| DE | 47198 | Duisburg, Ottostraße 1 – 13 | 4,7 | 0,0 | 11.230/ 11.560 [11.395] |

311 | 649 652 [650] |

| DE | 50827 | Köln, Äußere Kanalstraße 81 | 2,7 | 0,0 | 12.500/ 13.000 [12.750] |

301 | 614/ 618 [616] |

| DE | 51147 | Köln, Nachtigallenstraße 16-20 | 0,0 | 0,0 | 35.320/ 35.300 [35.310] |

399 | 1.288/ 1.297 [1.292] |

| DE | 60313 | Frankfurt, Albusstraße 17 | 0,9 | 0,0 | 17.840/ 18.290 [18.065] |

381 | 813/ 813 [813] |

| DE | 65824 | Schwalbach am Taunus, Marktplatz, Berliner Straße, Avrillestraße 8-17, 42-4, 1 | 5,0 | 34,4 | 61.600/ 60.640 [61.120] |

1.284 | 2.744/ 2.703 [2.724] |

| Immobilienvermögen direkt gehaltener Immobilien in EUR gesamt 6) | |||||||

| Lage des Grundstücks 1) | Restnutzungs- dauer Gutachten 1/ Gutachten 2 [Mittelwert] in Jahren |

Anschaffungs- nebenkosten (ANK) gesamt in TEUR/in % des Kaufpreises |

– davon Gebühren und Steuern/ – davon sonstige Kosten in TEUR |

Im Geschäftsjahr abgeschriebene ANK in TEUR |

Zur Abschreibung verbleibende ANK in TEUR |

Voraussichtlich verbleibender Abschreibungs- zeitraum in Monaten |

||

| DE | 04356 | Leipzig, Seehausener Allee 43-45 | 69 | 665/ 6,4 |

438/ 226 |

17 | 648 | 117 |

| DE | 12555 | Berlin, Bahnhofstr. 61/61A | 79/ 79 [79] |

1.534/ 10,2 |

1.037/ 498 |

77 | 1.445 | 113 |

| DE | 16515 | Oranienburg, André-Pican-Str. 63/63a | 68/ 68 [68] |

544/ 11,6 |

343/ 201 |

27 | 489 | 108 |

| DE | 16727 | Velten, Oranienburgerstraße 2a-c | 69/ 69 [69] |

1.166/ 11,4 |

728/ 437 |

58 | 1.049 | 108 |

| DE | 21075 | Hamburg, Hans-Dewitz-Ring 28, 30, 32, 34 | 58/ 47 [52,5] |

1.004/ 9,2 |

562/ 442 |

50 | 912 | 109 |

| DE | 24941 | Flensburg, Mühlental 4-12 | 80/ 80 [80] |

1.389/ 11,0 |

917/ 472 |

35 | 1.354 | 117 |

| DE | 30559 | Hannover, Lange-Feld-Str. 61-71 | 73/ 73 [73] |

1.405/ 7,2 |

1.075 330 |

70 | 1.182 | 101 |

| DE | 40595 | Düsseldorf, Hermann-Ehlers-Straße 2-6 | 39/ 39 [39] |

828/ 8,7 |

660/ 168 |

41 | 683 | 99 |

| DE | 42349 | Wuppertal, Mastweg 84-106b | 39/ 39 [39] |

392/ 8,8 |

316/ 76 |

20 | 323 | 99 |

| DE | 47198 | Duisburg, Knappenstraße 1-13 | 39/ 54 [46,5] |

867/ 8,5 |

699/ 168 |

43 | 708 | 98 |

| DE | 47198 | Duisburg, Ottostraße 1 – 13 | 53/ 39 [46] |

945/ 8,5 |

762/ 183 |

47 | 772 | 98 |

| DE | 50827 | Köln, Äußere Kanalstraße 81 | 39/ 39 [39] |

1.028/ 8,5 |

815/ 213 |

51 | 848 | 99 |

| DE | 51147 | Köln, Nachtigallenstraße 16-20 | 79/ 79 [79] |

3.288/ 9,7 |

2.342/ 946 |

137 | 3.151 | 115 |

| DE | 60313 | Frankfurt, Albusstraße 17 | 34 / 34 [34] |

1.351/ 8,0 |

1.047/ 304 |

68 | 1.103 | 98 |

| DE | 65824 | Schwalbach am Taunus, Marktplatz, Berliner Straße, Avrillestraße 8-17, 42-4, 1 | 39 / 44 [41,5] |

4.659/ 8,1 |

3.694/ 966 |

233 | 3.960 | 102 |

| Immobilienvermögen direkt gehaltener Immobilien in EUR gesamt 6) | 249.270.000,00 | |||||||

Über Immobilien-Gesellschaften gehaltene Immobilien

| Lage des Grundstücks 1) | Beteiligungs- quote |

mehrstöckige Gesellschafts- struktur |

Währung | Art des Grundstücks 2) | Art der Nutzung 3) | ||

| AT | 1220 | Wien, Erzherzog-Karl-Str. 176 | 100,00% | nein | EUR | 0 | – |

| AT | 4040 | Linz, Friedrichstraße 4 | 100,00% | nein | EUR | M | W |

| DK | 2000 | Frederiksberg, Howitzvej 49-51 | 100,00% | ja | DKK | M | W |

| DK | 2100 | Copenhagen, Vejlegade 6-10 | 100,00% | ja | DKK | M | W |

| DK | 2200 | Copenhagen, Rantzausgade 60 | 100,00% | ja | DKK | M | W |

| DK | 2900 | Hellerup, Sankt Peders Vej 3-5 | 100,00% | ja | DKK | M | W |

| NL | 3029 AD | Rotterdam, Galvanistraat 199-1085, 1089-1093 | 50,00% | ja | EUR | (E) | W |

| Immobilienvermögen indirekt über Immobilien-Gesellschaften gehaltener Immobilien in EUR gesamt 7) | |||||||

| Immobilienvermögen indirekt über Immobilien-Gesellschaften gehaltener Immobilien in EUR anteilig 8) | |||||||

| Lage des Grundstücks 1) | Projekt-/Bestands- entwicklungs- maßnahmen |

Erwerbsdatum | Bau-/Umbaujahr | Grundstücks- größe in m2 |

Nutzfläche Gewerbe/Wohnen in m2 | Ausstattungs- merkmale 4) |

||

| AT | 1220 | Wien, Erzherzog-Karl-Str. 176 | – | 20.05.21 | 2022 | 2.961 | 267 / 7.275 |

B / G / L / LA / R / SZ |

| AT | 4040 | Linz, Friedrichstraße 4 | – | 01.02.21 | 1995/ 2020 |

4.102 | 1.494/ 4.703 |

B / BM / FW / G |

| DK | 2000 | Frederiksberg, Howitzvej 49-51 | – | 18.08.21 | 2009 | 2.339 | 0/ 3.021 |

B / BM / FW / G / L / R / RO |

| DK | 2100 | Copenhagen, Vejlegade 6-10 | – | 18.08.21 | 1918/ 2009 |

1.013 | 0/ 2.418 |

BM / FW / L |

| DK | 2200 | Copenhagen, Rantzausgade 60 | – | 18.08.21 | 1904/ 2010 |

1.420 | 262/ 2.633 |

BM / FW / SP |

| DK | 2900 | Hellerup, Sankt Peders Vej 3-5 | – | 18.08.21 | 1992 | 2.571 | 165/ 2.414 |

B / BM / FW / L / PA |

| NL | 3029 AD | Rotterdam, Galvanistraat 199-1085, 1089-1093 | – | 30.11.20 | 1970/ 2019 |

4.810 | 845/ 23.900 |

B / BM / K / L / LA / SP |

| Immobilienvermögen indirekt über Immobilien-Gesellschaften gehaltener Immobilien in EUR gesamt 7) | ||||||||

| Immobilienvermögen indirekt über Immobilien-Gesellschaften gehaltener Immobilien in EUR anteilig 8) | ||||||||

| Lage des Grundstücks 1) | Restlaufzeit der Mietverträge in Jahren |

Leerstands- quote in % der Nettosoll- miete |

Fremd- finanzierungs- quote in % des Kaufpreises/ Verkehrswertes 5) |

Kaufpreis bzw. Verkehrswert Gutachten 1/ Gutachten 2 [Mittelwert] in TEUR | Mieterträge im Geschäftsjahr in TEUR | Rohertrag gemäß Gutachten 1/ Gutachten 2 [Mittelwert] in TEUR | ||

| AT | 1220 | Wien, Erzherzog-Karl-Str. 176 | 0,0 | 0,0 | 0,0 | 8.000 | 0 | 1.026/ 1.009 1.009 [1.052] |

| AT | 4040 | Linz, Friedrichstraße 4 | 4,9 | 0,0 | 0,0 | 24.700/ 25.100 [24.900] |

497 | 810/ 785 785 [871] |

| DK | 2000 | Frederiksberg, Howitzvej 49-51 | 0,1 | 0,0 | 29,0 | 22.869 (170.000 TDKK) |

24610). | 869 (6.460 TDKK) |

| DK | 2100 | Copenhagen, Vejlegade 6-10 | 0,0 | 0,0 | 26,4 | 15.067 (112.000 TDKK) |

n.a. | 576 (4.283 TDKK) |

| DK | 2200 | Copenhagen, Rantzausgade 60 | 0,0 | 0,0 | 20,0 | 17.824 (132.500 TDKK) |

n.a. | 631 (4.692 TDKK) |

| DK | 2900 | Hellerup, Sankt Peders Vej 3-5 | 0,0 | 0,0 | 27,4 | 13.318 (99.000 TDKK) |

59. | 497 (3.698 TDKK) |

| NL | 3029 AD | Rotterdam, Galvanistraat 199-1085, 1089-1093 | 1,5 | 0,8 | 27,4 | 134.450/ 132.200 [133.325] |

2.741 | 5.662/ 5.656 5.656 [5.659] |

| Immobilienvermögen indirekt über Immobilien-Gesellschaften gehaltener Immobilien in EUR gesamt 7) | ||||||||

| Immobilienvermögen indirekt über Immobilien-Gesellschaften gehaltener Immobilien in EUR anteilig 8) | ||||||||

| Lage des Grundstücks 1) | Restnutzungs- dauer Gutachten 1/ Gutachten 2 [Mittelwert] in Jahren |

Anschaffungs- nebenkosten (ANK) gesamt in TEUR / in % des Kaufpreises |

– davon Gebühren und Steuern/ – davon sonstige Kosten in TEUR |

Im Geschäftsjahr abgeschriebene ANK in TEUR |

Zur Abschreibung verbleibende ANK in TEUR |

Voraussichtlich verbleibender Abschreibungs- zeitraum in Monaten |

||

| AT | 1220 | Wien, Erzherzog-Karl-Str. 176 | 80/ 80 [80] |

– | – | – | – | – |

| AT | 4040 | Linz, Friedrichstraße 4 | 60/ 70 [65] |

– | – | – | – | – |

| DK | 2000 | Frederiksberg, Howitzvej 49-51 | 68 | – | – | – | – | – |

| DK | 2100 | Copenhagen, Vejlegade 6-10 | 60 | – | – | – | – | – |

| DK | 2200 | Copenhagen, Rantzausgade 60 | 60 | – | – | – | – | – |

| DK | 2900 | Hellerup, Sankt Peders Vej 3-5 | 51 | – | – | – | – | – |

| NL | 3029 AD | Rotterdam, Galvanistraat 199-1085, 1089-1093 | 68/ 65 [66,5] |

165/ 0,1 |

98/ 67 |

8 | 151 | 109 |

| Immobilienvermögen indirekt über Immobilien-Gesellschaften gehaltener Immobilien in EUR gesamt 7) | 235.303.239,35 | |||||||

| Immobilienvermögen indirekt über Immobilien-Gesellschaften gehaltener Immobilien in EUR anteilig 8) | 168.640.739,35 | |||||||

Vermögensaufstellung zum 30. September 2021 Teil I: Gesellschaftsübersicht

| Lage des Grundstücks 1) | Firma, Rechtsform | Sitz der Gesellschaft | Beteiligungs- quote |

Währung | Erwerbs- datum |

Verkehrswert bzw. Kaufpreis in TEUR |

Gesellschafts- kapital in TEUR |

||

| AT | 1220 | Wien, Erzherzog-Karl-Str. 176 | EK S176 GmbH & Co KG | Wiedner Gürtel 13, 1100 Wien, Österreich | 100,00 % | EUR | 20.05.21 | 8.237 | 6.434 |

| AT | 4040 | Linz, Friedrichstraße 4 | Friedrichstraße 4 Beteiligung GmbH & Co. KG | Wiedner Gürtel 13, 1100 Wien, Österreich | 100,00 % | EUR | 01.02.21 | 13.408 | 4.458 |

| – | – | – | Rotterdam Europoint II B.V. | Naritaweg 165, 1043 BW Amsterdam, The Netherlands | 50,00 % | EUR | 30.11.20 | 38.978 | 501 |

| – | – | – | Swiss Life European Living LuxCo 1 S.à.r.l. | Bld de la Foire 11 -13, 1528 Luxemburg, Luxemburg | 100,00 % | DKK | 24.06.21 | 18.430 (137.023 TDKK) |

6 (44 TDKK) |

| NL | 3029 AD | Rotterdam, Galvanistraat 199-1085, 1089-1093 | Rotterdam Europoint II C.V | Naritaweg 165, 1043 BW Amsterdam, Niederlande | 0,00 % | DKK | 30.11.20 | s. o. | s. o. |

| DK

DK DK |

2000

2100 2200 |

Frederiksberg, Howitzvej 49-51; Kopenhagen, Vejlegade 6-10; Kopenhagen, Rantzausgade 60 |

BF BER Denmark 01 KS11) | Meldahlsgade 5, 1613 Kopenhagen, Dänemark | 0,00 % | DKK | 18.08.21 | s. o. | s. o. |

| DK | 2900 | Hellerup, Sankt Peders Vej 3-5 | BF BER Denmark 11 KS11) | Meldahlsgade 5, 1613 Kopenhagen, Dänemark | 0,00 % | DKK | 18.08.21 | s. o. | s. o. |

| – | – | – | SL European Living DK12) | Sundkrogsgade 5, 2100 Kopenhagen, Dänemark | 0,00 % | DKK | 22.06.21 | s. o. | s. o. |

| Beteiligung an Immobilien-Gesellschaften in EUR gesamt 9) | |||||||||

| Lage des Grundstücks 1) | Firma, Rechtsform | Sitz der Gesellschaft | Gesellschafter- darlehen in TEUR |

– davon nach § 240 Abs. 1, 2 KAGB | – davon nach § 240 Abs. 3 KAGB | Anschaffung- snebenkosten (ANK) gesamt in TEUR/in % des Kaufpreises |

||

| AT | 1220 | Wien, Erzherzog-Karl-Str. 176 | EK S176 GmbH & Co KG | Wiedner Gürtel 13, 1100 Wien, Österreich | – | – | – | 12,69 |

| AT | 4040 | Linz, Friedrichstraße 4 | Friedrichstraße 4 Beteiligung GmbH & Co. KG | Wiedner Gürtel 13, 1100 Wien, Österreich | 12.000 | 12.000 | – | 8,85 |

| – | – | – | Rotterdam Europoint II B.V. | Naritaweg 165, 1043 BW Amsterdam, The Netherlands | – | – | – | 6,93 |

| – | – | – | Swiss Life European Living LuxCo 1 S.à.r.l. | Bld de la Foire 11 -13, 1528 Luxemburg, Luxemburg | 33.631 (250.000 TDKK) |

33.631 (250.000 TDKK) |

– | 5,84 |

| NL | 3029 AD | Rotterdam, Galvanistraat 199-1085, 1089-1093 | Rotterdam Europoint II C.V | Naritaweg 165, 1043 BW Amsterdam, Niederlande | s. o. | s. o. | s. o. | s. o. |

| DK

DK DK |

2000

2100 2200 |

Frederiksberg, Howitzvej 49-51; Kopenhagen, Vejlegade 6-10; Kopenhagen, Rantzausgade 60 |

BF BER Denmark 01 KS11) | Meldahlsgade 5, 1613 Kopenhagen, Dänemark | s. o. | s. o. | s. o. | s. o. |

| DK | 2900 | Hellerup, Sankt Peders Vej 3-5 | BF BER Denmark 11 KS11) | Meldahlsgade 5, 1613 Kopenhagen, Dänemark | s. o. | s. o. | s. o. | s. o. |

| – | – | – | SL European Living DK12) | Sundkrogsgade 5, 2100 Kopenhagen, Dänemark | s. o. | s. o. | s. o. | s. o. |

| Beteiligung an Immobilien-Gesellschaften in EUR gesamt 9) | ||||||||

| Lage des Grundstücks 1) | Firma, Rechtsform | Sitz der Gesellschaft | – davon Gebühren und Steuern/ – davon sonstige Kosten in TEUR |

Im Geschäftsjahr abgeschriebene ANK in TEUR |

Zur Abschreibung verbleibende ANK in TEUR |

Voraussichtlich verbleibender Abschreibungs- zeitraum in Monaten |

||

| AT | 1220 | Wien, Erzherzog-Karl-Str. 176 | EK S176 GmbH & Co KG | Wiedner Gürtel 13, 1100 Wien, Österreich | 170/ 879 |

0 | 1.049 | 115 |

| AT | 4040 | Linz, Friedrichstraße 4 | Friedrichstraße 4 Beteiligung GmbH & Co. KG | Wiedner Gürtel 13, 1100 Wien, Österreich | 231/ 946 |

59 | 1.098 | 112 |

| – | – | – | Rotterdam Europoint II B.V. | Naritaweg 165, 1043 BW Amsterdam, The Netherlands | 1.376/ 1.177 |

128 | 2.319 | 109 |

| – | – | – | Swiss Life European Living LuxCo 1 S.à.r.l. | Bld de la Foire 11 -13, 1528 Luxemburg, Luxemburg | 1.076 (8.000 TDKK) |

9 (67 TDKK) |

1.067 (7.933 TDKK) |

116 |

| NL | 3029 AD | Rotterdam, Galvanistraat 199-1085, 1089-1093 | Rotterdam Europoint II C.V | Naritaweg 165, 1043 BW Amsterdam, Niederlande | s. o. | s. o. | s. o. | |

| DK

DK DK |

2000

2100 2200 |

Frederiksberg, Howitzvej 49-51; Kopenhagen, Vejlegade 6-10; Kopenhagen, Rantzausgade 60 |

BF BER Denmark 01 KS11) | Meldahlsgade 5, 1613 Kopenhagen, Dänemark | s. o. | s. o. | s. o. | |

| DK | 2900 | Hellerup, Sankt Peders Vej 3-5 | BF BER Denmark 11 KS11) | Meldahlsgade 5, 1613 Kopenhagen, Dänemark | s. o. | s. o. | s. o. | |

| – | – | – | SL European Living DK12) | Sundkrogsgade 5, 2100 Kopenhagen, Dänemark | s. o. | s. o. | s. o. | |

| Beteiligung an Immobilien-Gesellschaften in EUR gesamt 9) | 79.087.369,76 | |||||||

1) AT = Österreich; DE = Deutschland; DK = Dänemark; NL = Niederlande

2) G = Geschäftsgrundstück; GG = Gemischtgenutztes Grundstück; M = Mietwohngrundstück

3) W = Wohnen

4) B = Be- und Entlüftungsanlage; BM = Brandmeldeanlage; FW = Fernwärme; G = Garage/Tiefgarage; K = Klimatisierung; LA = Lastenaufzug; L = Lift/Aufzugsanlage; PA = Parkdeck; R = Rampe; RO = Rolltor; SZ = Sonnenschutz; SP = Sprinkleranlage

5) Im Verhältnis zu den Vermögenswerten aller Fondsimmobilien. Die Vermögenswerte setzen sich aus den anzusetzenden Kaufpreisen (i. d. R. 3 Monate ab Erwerbsdatum) bzw. Verkehrswerten (i. d. R. ab dem 4. Monat nach Erwerbsdatum) der einzelnen Objekte zusammen.

6) Das Immobilienvermögen in EUR gesamt enthält die Summe der Kaufpreise/Verkehrswerte der direkt gehaltenen Immobilien und entspricht dem Posten I. Immobilien der Vermögensübersicht.

7) Das Immobilienvermögen der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien enthält die Summe der Kaufpreise/Verkehrswerte der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien unabhängig von der Beteiligungsquote (wie in der Tabelle dargestellt).

8) Das Immobilienvermögen der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien anteilig enthält die Summe der Kaufpreise/Verkehrswerte der indirekt über Immobilien-Gesellschaften gehaltenen Immobilien anteilig entsprechend der Beteiligungsquote des Fonds.

9) Die Beteiligungen an Immobilien-Gesellschaften in EUR gesamt entspricht dem Posten II. Beteiligungen an Immobilien-Gesellschaften der Vermögensübersicht.

10) Ein getrennter Ausweis der Mieterträge der dänischen Objekte ist derzeit nicht möglich, da bei der Datenlieferung noch keine Objektaufteilung erfolgt.

11) Die Immobilien-Gesellschaft Rotterdam Europoint II C.V. ist eine indirekte Beteiligung, die zu 100 % vom Rotterdam Europoint II B.V gehalten wird.

12) Bei den Immobilien-Gesellschaften BF BER Denmark 01 KS, BF BER Denmark 11 KS und SL European Living DK handelt es sich um indirekte Beteiligungen die zu 100 % von der Swiss Life European Living LuxCo 1 S.à.r.l. gehalten werden.

Verzeichnis der Käufe und Verkäufe von Immobilien zur Vermögensaufstellung vom 30. September 2021

I. Käufe

Direkt gehaltene Immobilien in Ländern mit Euro-Währung

| Lage des Grundstücks | Übergang von Nutzen und Lasten | ||

| DE | 51147 | Köln, Nachtigallenstraße 16-20 | 01.05.2021 |

| DE | 24941 | Flensburg, Mühlental 4-12 | 01.07.2021 |

| DE | 04356 | Leipzig, Seehausener Allee 43-45 | 23.07.2021 |

Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit Euro-Währung

| Lage des Grundstücks | Übergang von Nutzen und Lasten | ||

| AT | 1220 | Wien, Erzherzog-Karl-Str. 176 | 20.05.2021 |

Über Immobilien-Gesellschaften gehaltene Immobilien in Ländern mit Fremdwährung

| Lage des Grundstücks | Übergang von Nutzen und Lasten | ||

| DK | 2000 | Frederiksberg, Howitzvej 49-51 | 18.08.2021 |

| DK | 2200 | Kopenhagen, Rantzausgade 60 | 18.08.2021 |

| DK | 2100 | Kopenhagen, Vejlegade 6-10 | 18.08.2021 |

| DK | 2900 | Hellerup, Sankt Peders Vej 3-5 | 18.08.2021 |

Beteiligungen an Immobilien-Gesellschaften in Ländern mit Euro-Währung

| Immobilien-Gesellschaft | Gründungs-/ Erwerbsdatum |

| EK S176 GmbH & Co KG Wiedner Gürtel 12, 1100 Wien, Österreich Beteiligungsquote: 100,00 % |

20.05.2021 |

Beteiligungen an Immobilien-Gesellschaften in Ländern mit Fremdwährung

| Immobilien-Gesellschaft | Gründungs-/ Erwerbsdatum |

| Swiss Life European Living LuxCo 1 S.à.r.l. 11-13, Boulevard de la Foire, L-1528 Luxemburg, Luxemburg Beteiligungsquote: 100,00 % |

24.06.2021 |

II. Verkäufe

Im Berichtszeitraum haben keine Verkäufe stattgefunden.

Vermögensaufstellung zum 30. September 2021 Teil II: Liquiditätsübersicht

| Käufe Stück in Tausend |

Verkäufe Stück n Tausend |

Bestand Stück in Tausend |

Kurswert EUR (Kurs per 30.09.2021) |

Anteil am Fonds- vermögen in % |

|

| I. Bankguthaben | 163.927.633,97 | 30,80 | |||

| II. Investmentanteile | 0,00 | 0,00 |

Erläuterung zur Vermögensaufstellung zum 30. September 2021 Teil II: Liquiditätsübersicht

Der Bestand der Liquiditätsanlagen von insgesamt 163,9 Mio. EUR umfasst ausschließlich Bankguthaben, die innerhalb eines Jahres fällig sind.

Vermögensaufstellung zum 30. September 2021 Teil III: Sonstige Vermögensgegenstände, Verbindlichkeiten und Rückstellungen

| EUR | EUR | EUR | Anteil am Fonds- vermögen in % |

|

| IV. Sonstige Vermögensgegenstände | ||||

| 1. Forderungen aus der Grundstücksbewirtschaftung | 13.403.249,57 | 2,52 | ||

| (davon in Fremdwährung | 0,00) | |||

| davon Betriebskostenvorlagen | 3.003.666,89 | |||

| davon Mietforderungen | 232.121,29 | |||

| 2. Forderungen an Immobilien-Gesellschaften | 51.117.403,50 | 9,60 | ||

| (davon in Fremdwährung | 33.631.080,50) | |||

| 3. Zinsansprüche | 253.529,84 | 0,05 | ||

| (davon in Fremdwährung | 121.624,74) | |||

| 4. Anschaffungsnebenkosten | 24.161.647,29 | 4,54 | ||

| (davon in Fremdwährung | 0,00) | |||

| bei Immobilien | 18.628.625,58 | |||

| (davon in Fremdwährung | 0,00) | |||

| bei Beteiligungen an Immobilien-Gesellschaften | 5.533.021,71 | |||

| (davon in Fremdwährung | 0,00) | |||

| 5. Andere | 25.669.562,30 | 4,82 | ||

| (davon in Fremdwährung | 5.874,68) | |||

| davon Forderungen aus Anteilumsatz | 0,00 | |||

| davon Forderungen aus Sicherungsgeschäften | 0,00 | |||

| I. Verbindlichkeiten aus | ||||

| 1. Krediten | -61.506.774,00 | -11,56 | ||

| (davon in Fremdwährung | 0,00) | |||

| 2. Grundstückskäufen und Bauvorhaben | -6.564.193,17 | -1,23 | ||

| (davon in Fremdwährung | 0,00) | |||

| 3. Grundstücksbewirtschaftung | -3.180.374,65 | -0,60 | ||

| (davon in Fremdwährung | 0,00) | |||

| 4. anderen Gründen | -1.081.195,98 | -0,20 | ||

| (davon in Fremdwährung | 0,00) | |||

| davon Verbindlichkeiten aus Anteilumsatz | 0,00 | |||

| davon Verbindlichkeiten aus Sicherungsgeschäften | -92.442,50 | |||

| II. Rückstellungen | -2.331.664,86 | -0,44 | ||

| (davon in Fremdwährung | 0,00) | |||

| Fondsvermögen | 532.226.193,57 | 100,00 |

Erläuterung zur Vermögensaufstellung zum 30. September 2021 Teil III: Sonstige Vermögensgegenstände, Verbindlichkeiten und Rückstellungen

Die unter den sonstigen Vermögensgegenständen ausgewiesenen „Forderungen aus der Grundstücksbewirtschaftung“ enthalten neben einem Liquiditätstransfer (EUR 10,0 Mio.) verauslagte umlagefähigen Betriebs- und Verwaltungskosten (EUR 3,0 Mio.), Mietforderungen (EUR 0,2 Mio.), Forderungen aus der aktiven Rechnungsabgrenzung (EUR 0,1 Mio.), in geringem Umfang sonstige Forderungen aus Lieferungen und Leistungen sowie Forderungen aus Weiterbelastungen.

Bei den „Forderungen an Immobilien-Gesellschaften“ (EUR 51,1 Mio.) handelt es sich um an Immobilien-Gesellschaften gewährte Darlehen.

Der Posten „Zinsansprüche“ beinhaltet Zinsforderungen aus Darlehen an Immobilien-Gesellschaften (EUR 0,3 Mio.).

Der Posten „Anschaffungsnebenkosten“ beinhaltet die Erwerbsnebenkosten (EUR 26,9 Mio.) abzüglich der Abschreibungen (EUR 2,8 Mio.).

Die „Anderen“ sonstigen Vermögensgegenstände (EUR 25,7 Mio.) enthalten im Wesentlichen Forderungen im Zusammenhang mit geplanten Ankäufen (EUR 25,5 Mio.) der Immobilien Schönfeld, Angerstraße und Glienicke, Ahornallee, sowie in geringem Umfang Forderungen aus Versicherungsschäden und verauslagten Rechnungen.

Angaben zu den Krediten entnehmen Sie bitte dem Kapitel „Kreditportfolio und Restlaufzeitenstruktur der Darlehen“.

Die Verbindlichkeiten aus „Grundstückskäufen und Bauvorhaben“ umfassen im Wesentlichen Kaufpreiseinbehalte der Objekte Köln-Wahn, Nachtigallenhof; Schönefeld, Angerstraße; Flensburg, Mühlental-Quartier; Hannover, Lange-Feld-Str. (EUR 6,1 Mio.) und Verbindlichkeiten aus Ankaufsvergütung (EUR 0,5 Mio.).

Die Verbindlichkeiten aus der „Grundstücksbewirtschaftung“ beinhalten im Wesentlichen Betriebs- und Nebenkostenvorauszahlungen (EUR 3,0 Mio.) und Verbindlichkeiten aus der Liegenschaftsverwaltung (EUR 0,2 Mio.).

Bei den Verbindlichkeiten aus „anderen Gründen“ handelt es sich vorrangig um Fondsverwaltungsgebühren (EUR 0,4 Mio.) sowie sonstige Verbindlichkeiten aus Lieferung und Leistung (EUR 0,4 Mio.).

Die „Rückstellungen“ beinhalten im Wesentlichen Rückstellungen für Umbau- und Ausbaumaßnahmen (EUR 0,3 Mio.) und Erwerbsnebenkosten (EUR 1,9 Mio.). Darüber hinaus wurden in geringem Umfang für Prüfungs- und Veröffentlichungskosten, Steuerberatungskosten, Verwahrstellenvergütung sowie Sonstiges Rückstellungen gebildet.

Finanzinstrumente, die innerhalb des Berichtszeitraums geschlossen wurden und nicht mehr in der Vermögensaufstellung enthalten sind

Fehlanzeige

Vermietungsinformationen

Mieten nach Nutzungsarten

| (in % der Jahres-Nettosollmiete) | Gesamt | AT | DE | DK | NL |

| Jahresmietertrag Büro | 1,1 | 0,0 | 0,6 | 1,2 | 2,8 |

| Jahresmietertrag Handel/Gastronomie | 2,7 | 0,0 | 4,3 | 0,0 | 0,0 |

| Jahresmietertrag Hotel | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Jahresmietertrag Industrie (Lager, Hallen) | 0,1 | 0,0 | 0,1 | 0,0 | 0,0 |

| Jahresmietertrag Wohnen | 90,1 | 92,6 | 86,1 | 98,7 | 97,1 |

| Jahresmietertrag Freizeit | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Jahresmietertrag Stellplatz | 2,5 | 7,4 | 3,4 | 0,1 | 0,0 |

| Jahresmietertrag Andere | 3,5 | 0,0 | 5,5 | 0,0 | 0,1 |

Leerstandsinformationen nach Nutzungsarten

| (in % der Jahres-Nettosollmiete) | Gesamt | AT | DE | DK | NL |

| Leerstand Büro | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Leerstand Handel/Gastronomie | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Leerstand Hotel | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Leerstand Industrie (Lager, Hallen) | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Leerstand Wohnen | 1,7 | 0,0 | 2,4 | 0,0 | 0,8 |

| Leerstand Freizeit | 0,0 | 0,0 | 0,0 | 0,0 | 0,0 |

| Leerstand Stellplatz | 0,4 | 0,0 | 0,6 | 0,0 | 0,0 |

| Leerstand Andere | 0,2 | 0,0 | 0,3 | 0,0 | 0,0 |

| Vermietungsquote | 97,8 | 100,0 | 96,7 | 100,0 | 99,2 |

Restlaufzeit der Mietverträge

| (in % der Jahres-Nettosollmiete) | Gesamt | AT | DE | DK | NL |

| unbefristet | 91,2 | 98,8 | 91,1 | 88,1 | 92,0 |

| 2021 | 4,1 | 0,6 | 2,2 | 11,9 | 5,0 |

| 2022 | 0,1 | 0,0 | 0,2 | 0,0 | 0,0 |

| 2023 | 0,6 | 0,0 | 0,9 | 0,0 | 0,0 |

| 2024 | 0,7 | 0,0 | 1,1 | 0,0 | 0,0 |

| 2025 | 0,7 | 0,0 | 0,3 | 0,0 | 2,9 |

| 2026 | 0,8 | 0,0 | 1,2 | 0,0 | 0,0 |

| 2027 | 0,4 | 0,0 | 0,6 | 0,0 | 0,0 |

| 2028 | 0,2 | 0,0 | 0,3 | 0,0 | 0,1 |

| 2029 | 0,4 | 0,0 | 0,6 | 0,0 | 0,0 |

| 2030 | 0,9 | 0,0 | 1,5 | 0,0 | 0,0 |

| 2031 + | 0,0 | 0,6 | 0,0 | 0,0 | 0,1 |

Anhang

Angaben nach Derivateverordnung

| Vertragspartner der Derivate-Geschäfte | Exposure, das durch Derivate erzielt wird in EUR |

| Bankhaus Lampe KG | 49.545.873,87 |

| Gesamtbetrag der i. Z. m. Derivaten von Dritten gewährten Sicherheiten | 0,00 |

Die Auslastung der Obergrenze für das Marktrisikopotenzial wurde für dieses Sondervermögen gemäß der Derivateverordnung nach dem einfachen Ansatz ermittelt. Es sind demnach keine weiteren Angaben nach dem qualifizierten Ansatz zu berichten.

Anteilwert und Anteilumlauf

| Anteilwert | 10,34 EUR |

| Umlaufende Anteile | 51.452.954 |

Angaben zu den Verfahren zur Bewertung der Vermögensgegenstände

Direkt gehaltene Immobilien und Immobilien, die über Immobilien-Gesellschaften gehalten werden, werden im Zeitpunkt des Erwerbs und danach nicht länger als 3 Monate mit dem Kaufpreis angesetzt. Anschließend erfolgt der Ansatz mit dem durch mindestens zwei externe Bewerter festgestellten Verkehrswert der Immobilie. Die Immobilien werden vierteljährlich bewertet. Nach jeweils drei Jahren erfolgt ein gesetzlich vorgeschriebener Austausch der Gutachter. Immobilien-Gesellschaften werden mit dem aktuellen Verkehrswert, gemäß der monatlichen Vermögensaufstellung, angesetzt und einmal jährlich durch den Abschlussprüfer im Sinne des § 319 Abs. 1 Satz 1 und 2 HGB bewertet.

Im Regelfall wird zur Ermittlung des Verkehrswerts einer Immobilie der Ertragswert der Immobilie anhand des allgemeinen Ertragswertverfahrens in Anlehnung an die Immobilienwertermittlungsverordnung bestimmt. Bei diesem Verfahren kommt es auf die marktüblich erzielbaren Mieterträge an, die um die Bewirtschaftungskosten einschließlich Instandhaltungs- sowie Verwaltungskosten und das kalkulatorische Mietausfallwagnis gekürzt werden. Der Ertragswert ergibt sich aus der so errechneten Nettomiete, die mit einem Faktor (Barwertfaktor) multipliziert wird, der eine marktübliche Verzinsung für die zu bewertende Immobilie unter Einbeziehung von Lage, Gebäudezustand und Restnutzungsdauer berücksichtigt. Besonderen, den Wert der Immobilie beeinflussenden Faktoren kann durch Zu- oder Abschläge Rechnung getragen werden.

Die Ausführungen im vorangehenden Absatz gelten entsprechend für die Bewertungen von Immobilien, die im Rahmen einer Beteiligung an einer Immobilien-Gesellschaft gehalten werden.

Bankguthaben, Tages- und Termingelder werden grundsätzlich zu ihrem Nennwert zuzüglich geflossener Zinsen bewertet.

Sonstige Vermögensgegenstände werden in der Regel mit dem Nennwert bewertet. Mietforderungen werden zum Nennwert abzüglich ggf. notwendiger und angemessener Wertberichtigungen angesetzt.

Anschaffungsnebenkosten werden über die voraussichtliche Dauer der Zugehörigkeit des Vermögensgegenstands zum Sondervermögen, längstens jedoch über zehn Jahre linear abgeschrieben.

Verbindlichkeiten werden mit ihrem Rückzahlungsbetrag angesetzt.

Rückstellungen werden in Höhe des nach vernünftiger kaufmännischer Beurteilung erforderlichen Rückzahlungsbetrages gebildet.

Die Positionen in Fremdwährung umfassen alle Vermögensgegenstände und Verbindlichkeiten, die in einer anderen Währung als EUR erfasst sind. Die Umrechnung der Fremdwährungspositionen erfolgte mit dem Devisenmittelkurs der M.M.Warburg & CO (AG & Co.) Kommanditgesellschaft auf Aktien (Warburg Bank) von 13:30 Uhr einen Werktag vor dem Berichtsstichtag.

Frankfurt am Main, den 11. November 2021

Swiss Life Kapitalverwaltungsgesellschaft mbH

Die Geschäftsführung

Dr. Christine Bernhofer

Carmen Reschke

Gremien

Kapitalverwaltungsgesellschaft

Swiss Life Kapitalverwaltungsgesellschaft mbH

Darmstädter Landstraße 125

60598 Frankfurt am Main

Telefon: +49 69 264 8642-0

Telefax: +49 69 264 8642-499

Amtsgericht Offenbach am Main HRB 49137

Geschäftsführung

Dr. Christine Bernhofer, Kauffrau

Carmen Reschke, Kauffrau

Aufsichtsrat

| Stefan Mächler Vorsitzender |

Swiss Life AG |

| Jan Bettink | Unabhängiges Aufsichtsratsmitglied |

| Hermann Inglin | Swiss Life AG |

| Robin van Berkel | Swiss Life AG |

Gesellschafter der Swiss Life KVG

Swiss Life Investment Management Holding AG

General-Guisan-Quai 40

8002 Zürich

Schweiz

Swiss Life Asset Managers Deutschland GmbH

Aachener Straße 186

50931 Köln

(bis 25. August 2021 Swiss Life Investment Management Deutschland Holding GmbH)

und seit 25. Juni 2021

Stiftung Sustinas

Grabenstrasse 25

6340 Baar

Schweiz

Verwahrstelle

Hauck & Aufhäuser Privatbankiers AG

Kaiserstraße 24

60311 Frankfurt am Main

Externe Bewerter für Immobilien

Externe Immobilienbewerter (Ankaufsbewertungen)

Carsten Ackermann

Öffentlich bestellter und vereidigter Sachverständiger

Ackermann Immobilienbewertung

Stirnband 38

58093 Hagen

IMWECO GmbH

(Timo Bill)

Öffentlich bestellter und vereidigter Sachverständiger

Friedrich-Ebert-Ring 46

56068 Koblenz

Prof. Dr. Andreas Link

Imtargis GmbH

Kreuzgasse 2-4

50667 Köln

Florian Lehn

Öffentlich bestellter und vereidigter Sachverständiger

Lehn und Partner Gesellschaft für Immobilienbewertung

Richard-Strauss-Straße 82

81679 München

Externe Immobilienbewerter (Folgebewertungen)

Renate Grünwald

Öffentlich bestellte und vereidigte Sachverständige

vRönne Grünwald / Partner

Neuer Wall 42

20354 Hamburg

Matthias Heide

Öffentlich bestellter und vereidigter Sachverständiger

Heide und Kollegen Immobilienwert GmbH & Co. KG

Huyssenallee 76

45128 Essen

Manuel Kaltner

Öffentlich bestellter und vereidigter Sachverständiger

Jagel & Partner Immobiliensachverständige mbB

Oberanger 34-36

80331 München

Dorit Krauß

Öffentlich bestellte und vereidigte Sachverständige

Keunecke, Stoehr & Partner

Sickingerstraße 70

10553 Berlin

Anke Stoll

Öffentlich bestellte und vereidigte Sachverständige

Sachverständigenbüro für Immobilienbewertungen Stoll

Große Bäckerstraße 3

20095 Hamburg

Richard Umstätter

Öffentlich bestellter und vereidigter Sachverständiger

Umstätter Strelow Lambert

Bahnhofstr. 67

65185 Wiesbaden

BNP Paribas Real Estate Consult GmbH

(Kolja Hamers, Simone Schelsky-Coy, Geertje Schumann)

Goetheplatz 4

60311 Frankfurt am Main

Externe Bewerter der Immobiliengesellschaften

MÖHRLE HAPP LUTHER GmbH Wirtschaftsprüfungsgesellschaft

(Jana Wegner, Harm Dodenhoff, Birgit Kulwatz)

Brandstwiete 3

20457 Hamburg